◎医師にお勧めの資産運用とは?

医師の中で株式投資等の資産運用をしている方は約4割程度と言われていますが、当ページをご覧の医師の方は資産運用をされていますか?

医師の中には「リスクが怖いから銀行預金だけ」、「高給取りの医師が投資なんてする必要がないのでは?」等と思われる方もおられるかもしれません。

しかし、結論から言うと「銀行預金だけではインフレ等で価値が目減りする(損をする)リスク」がありますし、「高給取りの医師にこそ資産運用は必要」であると考えます。

(*→この辺りの詳細は医師に資産運用は不要?-誤解しがちな投資の注意点5選-のページにも書いているので、参考になさってください)

ただ、「医師にも資産運用が必要」とは言っても医師は多忙ですし、いわゆるデイトレーダーのように1日中パソコンでチャートを眺めて取引する、等は現実的ではないでしょう。

しかし、投資や資産運用はデイトレードのような短期的なものだけでなく、中~長期的に取り組めるものも普通にあります(僕が実践しているのも全てこちらのタイプです)。

当ブログ記事では僕が実践中の資産運用の方法についても紹介、解説していきます。

これらは、最初にちょっとした設定さえすれば、後は基本的に放置しておくことも可能です。

実際に、僕の場合は株価等のチャートも気が向いた時にしか見ないので、大体月に1回見るか見ないかです。

「そんなのでうまくいくの?」と思われるかもしれませんが、長期的な目線(少なくとも年単位)で投資をしているので、数カ月程度の値動きに一喜一憂しても意味がないのです。

逆に、たまにしか値動き等を確認しなくても良いからこそ、長期的な投資のスタイルで臨んでいる、とも言えます。

医師の方は本業で十分な収入が得られますから、医師が投資をする上で必要なのは「一獲千金を狙うこと」ではなく、「貯めた資産を目減りさせずに守る」という意識です。

どちらかと言うと堅実な投資スタイル(それで十分なのです)であり、「不労所得は欲しいけど、あまりギャンブルのような投資は怖い」と感じる方は当ブログ記事が参考になると思います。

(*念のためお断り致しますが、投資を行う際はくれぐれも自己責任でお願い致します)

◎多忙な医師でもできる!実践中の資産運用

まず、医師である自分が実践中の資産運用方法と投資金額を以下に簡単に紹介致します。

いずれも毎月自動的に積み立てられるものばかりなので、多忙な医師でも問題なく続けられます。

「ロボアドバイザー」での自動積立:6万円/月(「WealthNavi(ウェルスナビ)」と「THEO」の2社に3万円ずつ)

ネット証券会社で投資信託の自動積立:19万円/月(計4銘柄に4-6万円ずつ)

以上、合計で毎月25万円を自動の積立投資に回していることになります。

(ちなみに積立投資は長期間やるほど「複利効果」で資産が増えやすくなるので、研修医や若手医師の内に少額からでも開始するのがお勧めです)

「ロボアドバイザー」等、聞きなれない項目があるかと思いますが、各項目について詳しくは後述します。

<追記>

当ブログ記事で解説している投資の考え方自体に特に変更はないですが、現在の投資先は記事作成時よりもより有利と思われる投資先に変更しています。

(*最新の投資成績や運用状況は医師がサイドFIREに至るまで【2022年6月の投資評価額:約4716万円】のページにまとめていますので参考にしてください)

◎資産運用のキーワードは「分散投資」-3つの分散-

(*上で紹介した「実践中の資産運用」を詳しく掘り下げる前に、その前提となる投資への考え方や知識等を簡単に解説していきます。

ちょっと長くなりますが、適当に流し読みでも良いのでご覧になってみてください。別に完全に理解する必要はありません。

「資産運用のやり方だけ知りたい」という方は、後半の「医師が実践中の資産運用(再掲)」まで進んでください」)

まず、投資や資産運用を行う上での最重要キーワードは「分散投資」です。

特に、以下で解説する「3つの分散」について意識する必要があると思います。

(*逆に、最もお勧めできないのは分散の対極である「一点集中」型の投資です)

◎分散その1:「投資対象」の分散

まずは「投資対象」の分散について解説します。

投資対象とは古典的に「国内株式」「国内債券」「海外株式」「海外債券」の4種類に分けて考えられます(債権とは国債等のことです)。

そして、「自分の資金をこれら4つの資産(+預金等)にどういう割合で割り振るか(ポートフォリオを組む、と言います)」を考えるのが資産運用の基本です。

(*大まかに言うと、株式はミドルリスク・ミドルリターンで、債券はローリスク・ローリターンの資産です)

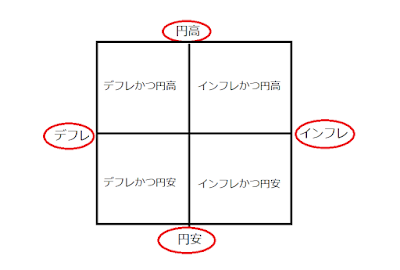

ちなみに、最適なポートフォリオは経済状況(インフレ、円安等)によって異なります。

例えば、今後「インフレかつ円安」になると予想するなら「国内株式」を多く買う、「デフレかつ円安」になると予想するなら「海外債券」を多く買う、といった感じです。

(*→経済状況についての詳細は医師に資産運用は不要?-誤解しがちな投資の注意点5選-のページにも書いているので、参考になさってください)

しかし、将来の経済状況を事前に確実に知ることは不可能であり、どの状況も訪れる可能性を考えて身構えておくべきです。

よって、基本的にはこれら4つの投資対象に25%ずつ資産を振り分ける、というのが標準的な考え方です。

そして、後は各自の経済予想や年齢、投資への考え方等に応じてどの資産を多めに持っておくかを考えていくことで、その人なりのポートフォリオが出来上がることになります。

◎年齢により許容できる投資のリスクは異なる

ちなみに、年齢が若い人なら投資で仮に損失が出ても、その後の人生で挽回する機会があるのでリスクを取りやすいと言えます(→債権より株式を多く持てる)。

逆に、定年間際くらいの人はあまりリスクをとらず、それまでに貯めた資産を守ることにより重点を置く方が良いでしょう(→株式より債権を多く持つ)。

現実には、「退職金で初めて投資をしました!」みたいな人が全額を1つの株式につぎ込む等、リスクを取り過ぎて大損してしまうケースも少なくないのですが…

若い内から少しずつ投資に慣れておけば、高齢になっていきなり多額の資金を博打のように投資に費やすような行動を取らずに済むはずですよ。

◎ポートフォリオの組み方

基本的に、資金を分散させずに単一の投資対象に集中させるのはハイリスクな行為だと言えます。「当たればデカいが外すと大損する」という感じです。

同様に、「全財産を銀行預金にしておく」というのもハイリスクな行為と考えるべきです。

繰り返しになりますが、銀行預金ではインフレで仮に「物価が2倍」になると「資産価値は半分に目減り」して損をしてまいます。

特に、資産の多い医師にとってはインフレへの対策は必須です!資産が「10万の人が5万になる」のと、「1000万の人が500万になる」のではインパクトが違いますからね。

◎先進国で普通に生活する限り、資産運用からは逃れられない

「投資のリスクが怖いから銀行預金だけ」というのは、気持ちはわからないでもありません。

しかし、先進国で普通にお金を使って生活している限り、「私は資産運用なんてしません」という態度は成り立たないのです(無人島で自給自足でもするなら別ですが)。

「日本円の銀行預金だけ」の人は、当人に自覚がなくても「一生デフレかつ円高が続くという予想に全財産を賭ける」という形で市場に参加しているだけです。

「それなりの資産を持ちながら全財産を銀行預金にしている」というのは、傍から見ると「一生デフレかつ円高が続くという予想に全財産を賭けている」酔狂な人なのです。

当人はリスクを避けているつもりかもしれませんが、実態は「知らぬが仏」のギャンブラーと言っても過言ではありません。

勿論、「投資をするリスク」もありますが、「(いわゆる)投資をしないリスク」とよく比べた上で判断することが必要です。

◎分散その2:「投資地域」の分散

続いては、「投資地域」の分散について解説します。

例えば、前述の「投資対象の分散」を意識して、「米国株式」と「米国債券」を買ったとします。

果たしてこれは、「資産の分散」になっているのでしょうか?

確かに、日本円だけに資産を偏らせているよりは分散されていますが、もし米国が衰退した場合(災害、戦争等)、その影響をもろに受けて資産価値はかなり下落するでしょう。

まあ米国は超大国なので、そうそう衰退はしないかもしれませんが、将来は何があるかわかりません。

よって、より資産の分散効果を高めようとするなら、同じように海外の株式や債券を買うにしても、「多くの地域に分散」させることです。

例えば、米国だけでなく欧州の株式や債券を買ったり、今後の成長が見込まれる新興国の株式や債券を買う、といった感じです。

こうして多数の国や地域に分散投資することで、どこか1つの国や地域が衰退したとしても、その悪影響を最小限にすることができます。

◎産業等の「ジャンル」も分散させる

地域的な分散と同様に大事な分散が「ジャンルの分散」です。

例えば、世界各国の「自動車メーカーの株」ばかり買ったとします。

こうすると「地域的な分散効果」はありますが、もし将来自動車に替わる交通手段が発達する等してその産業が衰退した場合、株価が下がって損失となる可能性があります。

よって、産業等のジャンル的な分散も意識することも大事です。

(例:「自動車」だけでなく、「IT」や「医療」、「金融」等々)

◎分散その3:「時間」の分散

いよいよ最後、3つ目の「時間」の分散について解説します。

もし現時点で投資に費やせる金額が100万円だったとして、その100万円を一度に全部投入するのはお勧めしません。

「一度に100万円」ではなく、例えば「25万円ずつ4回に分けて」等のように株等を買う「時間や機会を分散」させるのです。

◎投資の時間を分散させる必要性

なぜ一度に全額を投資せず、時間を分散させて投資することが大事であるのかを解説します。

わかりやすい例が2008年9月に起きた世界的な金融危機、いわゆる「リーマンショック」です。

詳細は割愛しますが、リーマンショックにより、全世界的に株価の下落が起こりました。

日本も例外ではなく、日経平均株価も約13000円(2008年8月)→約7000円(同年10月)まで暴落しました。リーマンショックの前後で約半分になったということです。

これはつまり、もしタイミング悪くリーマンショックの直前に日本株に全額投資していたら、ほんの1,2カ月で資産は半減していたということです。恐ろしいですね…

しかし、時間的な分散をして数回に分けて資金を投入していれば、暴落に巻き込まれる資金は一部で済み、残りの資金で暴落後の割安な水準で株を買う機会も得られます。

くれぐれも、一度に全額の資金を投入しないよう気をつけてくださいね。

◎ドルコスト平均法

投資資金の「時間的な分散」を実践する上で、投資の世界ではポピュラーな方法が「ドルコスト平均法」というものです。耳慣れない言葉だと思いますが、中身は単純です。

これは簡単に言うと、「同じ株を毎日(あるいは毎月)同額だけ買い続ける」というものです。例えば「毎日1000円(一月に3万円)ずつAという株を買う」という感じです。

(*「毎日株を買う」と言っても手動で毎日買い付ける作業をする必要はありません。設定すれば自動的に買い付けは毎日行われます)

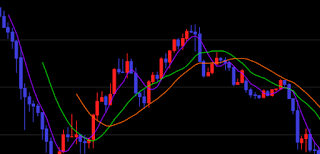

株価はチャートを見るとわかりますが、周期的に上昇したり下落したりと波打った感じになっています(下図参照)。

株で利益を得るためには「安く買って高く売る」のが基本ですから、できれば最安値を見極めたいところですが、実際には値動きの見極めは投資のプロでも困難です。

しかし、「ドルコスト平均法」を利用すると、特別な知識や技術がなくても株等をチャートの「平均的な価格(=割高でない)」で購入できるのです。

例えば、ある株の価格が「初日100円」で、その後「1日毎に150円→50円→80円→100円」というように変動したとします。

この場合、「初日に一度に500円分買う」のと「毎日100円ずつ5日に分けて買う」のを比較すると、同じ500円で前者は5株買えるのに対し、後者は5.91株買える計算になります。

同じ資金でより多くの株を買えることになるので、この例では後者の方がお得です。

ちなみにこの例で最悪なのは2日目の最高値150円で全額買ってしまうことで、最良なのは3日目の最安値50円で全額買えることです。

最高値で全額買った場合は3.33株しか買えません。逆に、最安値で全額買えた場合は10株買えます。

これに対してドルコスト平均法なら5.91株買える計算なので、前述したように「平均的な価格」で購入できていることがわかると思います。

◎「最安値で買って最高値で売る」は理想に過ぎない

ドルコスト平均法より有利な買い方は「最安値で全額一度に買うこと」です。ついでに言うと、買った後「最高値で全額一度に売ること」ができれば理想的です。

しかし、これらはあくまで理想に過ぎません。事前に最安値や最高値を知ることはできないからです。

(*投資の格言に「頭と尻尾はくれてやれ」というものがあります。要するに、最安値や最高値に固執すると逆にうまくいかないので、ほどほどの値で売買せよ、ということです)

投資に精通したプロでも毎回最安値や最高値を当てることは不可能です(たまたま何回か当たることはあるでしょうが)。

また、プロの専業投資家やトレーダーがしのぎを削っている投資の世界でプロと競うつもりなら、素人が本業の片手間でやるような取り組み方では難しいでしょう。

医師には本業で十分な収入がありますので、投資のプロになる必要は全くありません。

このページで紹介しているのは、「投資で生計を成り立たせる」ようなものではなく、あくまで「資産の偏りを防ぐための資産配分」ですからね。

繰り返しになりますが、ドルコスト平均法では最安値で全額買うことはできませんが、最高値で全額買うこともない、「平均的な価格」で買うための方法です。

ドルコスト平均法は「同じ株等を定期的に一定額買い続ける」だけなので、特別な技術や知識は不要であり、誰にでもすぐに行えます。

誰にでもできる「簡単な方法」で「そこそこのリターン」が期待できると言う、投資に時間のとれない素人でも労せず平均的なリターンを期待できる「ベターな方法」なのです。

もしベターで満足せず、ベストな結果を目指すとしたら、本業の片手間では難しいでしょう。そこにはワーストの結果となるリスクもつきまといます。

僕は投資にそこまでエネルギーを注ぐほどの時間も興味もないので、ベターな方法で十分だと感じています。多忙な医師の皆様はどうお感じでしょうか?

◎医師が実践中の資産運用(再掲)

投資をする上で意識すべき「3つの分散」の解説は以上です。一通り読んでくださった方、ありがとうございます。

では前置きが長くなりましたが、僕が実践中の資産運用方法と投資金額を改めて紹介致します。

「ロボアドバイザー」での自動積立:6万円/月(「WealthNavi(ウェルスナビ)」と「THEO」の2社に3万円ずつ)

ネット証券会社で投資信託の自動積立:19万円/月(計4銘柄に4-6万円ずつ)

以上、合計で毎月25万円を自動の積立投資に回していることになります。

ここからは、実践中の資産運用についての詳細を解説していきます。

◎ロボアドバイザー(銘柄選び不要、手数料約1%)

まずは「ロボアドバイザー」です。「ロボアドバイザーなんて初耳」という方もおられるかもしれませんね。

ロボアドバイザーというのは、年齢や資産状況等の簡単な質問に答えるだけで最適な運用プランを作成、自動的に資産運用を行ってくれるサービスです。

(*ロボアドバイザーには運用プランの作成から実行まで行ってくれる「投資一任型」と、銘柄選び等の助言のみしてくれる(運用は自分で行う)「アドバイス型」があります。当ページでお勧めしているのはいずれも「投資一任型」のロボアドバイザーです。)

ロボアドバイザーを提供している会社は複数ありますが、僕が利用しているのは「WealthNavi(ウェルスナビ)」と「THEO」という業界大手2社のロボアドバイザーです。

この2社に毎月3万円ずつ積立投資をする設定にしており、自動的に運用してもらっています。

これらのロボアドバイザーを利用すると、国内外の株式や債券、不動産、金(gold)等に関する多数の銘柄から相場の状況に応じて自動的に売買してくれます。

手間暇をかけずに簡単に国際分散投資が行えるので、非常に便利です。

手数料はどちらも預かり資産の1%です(預かり資産3000万円を超える部分に関しては0.5%に下がる)。その他、売買手数料等はかかりません(口座開設や維持も無料)。

(*2019年2月にTHEOの手数料は一部変更され、預かり資産が3000万円未満の場合でも出金せずに積立を継続していると手数料が0.65%まで下がるように改善されました)

ちなみに「ウェルスナビ」の預かり資産は2020年1月の時点で2100億円を突破しており、人気の高さがうかがえますね!

◎ロボアドバイザーのメリットとデメリット

ロボアドバイザーのメリットは何と言っても手間がかからず、楽だと言うことです。

運用の大まかな方針(リターン重視、リスク管理重視等)は決める必要がありますが、銘柄の選定等は不要です。

よって、ロボアドバイザーの口座を開設した後にすることは、毎月の入金額の設定をするくらいです。非常に簡単ですよね。

ただ、手数料1%というのは、「格安」というわけではありません。自分で銘柄を選定して自分で売買する等すればもっと安く済みます。

しかし、そんな手間暇はかけたくありませんし、素人が相場に臨んでも振り回されるだけで良い結果になることは少ないです。

よって、手数料1%は必要なコストとして割り切っています。

また、「WealthNavi(ウェルスナビ)」と「THEO」の2社では当然運用プランや成績も異なるので、リスク分散のため2社を利用しています。

◎ロボアドバイザーの投資成績は?

<参考:ウェルスナビの投資成績>

(元本99万円に対して含み益が68315円→6.9%の利益)

<参考:THEOの投資成績>

(元本99万円に対して含み益が45727円→4.62%の利益)

2019年12月時点ではTHEOよりもウェルスナビの方が成績が良いですが、数年後には逆転している可能性もあります。

長期目線で投資しているので、引き続き両社の利用を継続するつもりです。

(*最新の投資成績や運用状況は医師がサイドFIREに至るまで【2022年6月の投資評価額:約4716万円】のページにまとめていますので参考にしてください)

◎ネット証券で投資信託積み立て(銘柄選びが必要、手数料0.5%程度)

ロボアドバイザーと並行して行っているのが「ネット証券(僕は楽天証券を利用しています)での投資信託積み立て」です。

投資信託と言うと、手数料が高くて儲からないようなイメージがあるかもしれません。

実際に、銀行等で紹介される投資信託は手数料が数%と高いものが多く、コストを上回る利益を出すのは難しいものです。

しかし、ネット証券では手数料の安い(~0.5%程度)優良な投資信託も買えるので、こちらはお勧めです。

*参考までに、僕が毎月積み立てている4つの投資信託を紹介致します。

- 楽天・全米株式インデックスファンド(楽天バンガードファンド(全米株式))(6万円/月)

- eMAXIS Slimバランス(8資産均等型)(5万円/月)

- eMAXIS Slim先進国株式インデックス(4万円/月)

- <購入・換金手数料なし>ニッセイ外国株式インデックスファンド(4万円/月)

これらはいずれも低コストで先進国や新興国の株式や債券等に幅広く分散投資できるもので、投資信託には合計で毎月19万円ずつ自動で積立投資しています。

◎投資信託積み立てのメリットとデメリット

ネット証券で投資信託を積み立てるメリットは、ロボアドバイザーよりも手数料が安く済む点です。

また、銘柄によっては僕が買っているものよりも手数料が安いものもあります(銘柄を選ぶ基準は手数料だけではありませんが)。

しかし、ロボアドバイザーと違って、まずは銘柄選びを自分で行わなければなりません。そこは自分で情報収集をして優良な銘柄を選ぶ必要があります。

ちなみに、優良な投資信託を解説しているネット記事は多数あり(「2020年 投資信託 お勧め」等でググってみてください)、それらの情報も参考になると思います。

なお、楽天証券の投資信託積み立ては金額を設定しさえすれば、後は自動的に毎月購入してくれるので、ドルコスト平均法による分散が活きます。

◎ロボアドバイザーと投資信託積み立ての比較

僕は「ロボアドバイザー」も「ネット証券での投資信託積み立て」も両方利用していますが、これらを比較してみます。

「ロボアドバイザー」は資産運用をほぼお任せできるが手数料がやや高め、「投資信託積み立て」は銘柄選定等を自分で行う必要があるが手数料が安上がり、という感じです。

どちらが良いかは好みもありますが、投資をするのが全く初めてという方であればロボアドバイザーが簡単でお勧めです。

とは言え、これらを利用しても「確実に利益が出る」というようなことは保証できませんので、最終的にはご自身の判断で投資を行ってくださいね。

◎投資に振り分ける資金の適切な範囲(重要!)

投資や資産運用にどのくらいのお金をかけるか、というのは非常に重要な問題であり、基本的には「投資は余剰資金で行う」ことが鉄則です。

余剰資金というのは、毎月の給与等から生活費(家賃、食費、光熱費、通信費等々)や雑費を引いた残りのお金です。

まずは日々の生活費や子供の学費等の「現在~近い将来に必要となるお金」を確保してください。逆に、これらを確保せずに投資を行うのは無謀です。

投資に回すお金は「最悪0になっても生活が破綻しない」範囲である必要があります。

例えば1月の給料が30万円で生活費等に20万円かかるとすると、残りの10万円もしくは少し余裕を持って5万円くらいが投資に回しても良い金額になるかと思われます。

僕自身は毎月25万円を投資に振り分けていますが、人によって適切な金額は異なります。

ちなみに投資に回してよいかどうかの大まかな目安は、「自分が投資をしていることを忘れる」くらいの金額だと思います

逆に、相場が気になって日常生活や仕事も手につかないくらいになってしまうのであれば、それは投資にお金を回し過ぎである可能性が高いです。

例えば、「毎月100円だけ投資をする」のであれば、多くの人は特に生活に支障なく行えるでしょう。仮に0になっても100円なら諦めもつくはずです。

(実際に、楽天証券の投資信託積み立て等は、毎月100円から行えます)

それを毎月1000円、1万円、10万円・・と考えていくと、現状で自分が投資に回せる金額がどれくらいか見えてくるのではないでしょうか。

◎他の投資方法との比較

世の中には様々な投資の方法がありますが、当ページで紹介した以外の投資法のデメリットや僕が採用しなかった理由(お勧めできない理由)等を紹介します。

◎iDeCoがお勧めでない理由

まずはiDeCo(イデコ:個人型確定拠出年金)をお勧めしない理由です。

iDeCoのメリットとしては節税になるというのがよく挙げられ、それは間違いではありません。

ただ、見過ごせないデメリットとして「原則として60歳まで解約できない」という点があります。

多少の節税等のメリットがあっても、「60歳までの数十年間引き出せずに資金を拘束されるデメリット」は大きいです。

その間にもっとお得な金融商品が登場しても乗り換えられないですし、急に出費が必要になった時の対応も困難です。

それに対してロボアドバイザーや投資信託積み立ては運用途中でも、好きな時に解約や売却(一部だけも可)をして資金を引き出せるので、何かあった時も柔軟に対応できます。

◎NISA(つみたてNISA含む)がお勧めでない理由

「NISA」や「つみたてNISA」も節税等のメリットが強調されますが、見逃せないデメリットが「非課税期間終了後」の取り扱いです。

非課税期間終了後は購入した株式等を「非課税のNISA口座」から「通常の課税口座」に移す(移管する)必要があります。

この移管の際、「最初に株を買った価格より上がっている場合」は特に問題はないのですが、「最初の価格より下がっていた場合」が問題になります。

「通常の株取引」では、取引で利益が出なければ税金を払う必要はありませんが、「NISA」における後者のケースは「株取引で損失が出ているのに、さらに税金を支払う必要がある」のです。

簡単に言うと、NISAは「将来株価が上昇→取引の利益+節税」という二重の恩恵がある一方、「将来株価が下落→取引の損失+税金の支払い」という二重の負担になるのです。

後者はまさに「泣きっ面に蜂」という感じですね。

また、NISAは他の口座との損益通算ができないデメリットもあります。

NISAはお得な制度であり自分も活用していますが、こうしたデメリットを理解しないままNISAやつみたてNISAを利用するのはお勧めしません。

◎不動産投資がお勧めでない理由

不動産投資も「マンション買いませんか?節税になりますよ!」等と医師によく勧められる投資の1つですが、やはり個人的にはお勧めしません。

その理由は「(大抵は)ローンを組む(借金)必要があること」、「売りたい時に売れると限らない(=流動性が低い)こと」です。

まず、借金をしてまで投資するというのはリスクが高すぎると思います。

(*ちなみにFX等でレバレッジをかけて取引をするのも一種の借金ですから、FX等で自己資金以上の投資をするのは医師でなくてもあまりおすすめしません)

少なくとも医師にとって必要な投資は「儲けること」ではなく、「手持ちの資産を減らさずに守ること」ですから、個人的には不動産投資の魅力をあまり感じません。

また、マンション等の不動産は金額も大きいので、売りたくなってもすぐに買い手がつくとは限らず、急にお金が必要になった場合のお金の調達に不安が残ります。

これに対してロボアドバイザーや投資信託等は先程も書いたように、基本的に好きな時に売れる(=流動性が高い)ので、身軽なのです。

よっぽどマネーリテラシーの高い医師なら別ですが、自分の金融知識に自信がない状態で不動産投資に安易に手を出すのは止めた方が賢明だと思います。

(*不動産投資については医師に不動産投資をお勧めしない理由【他人の失敗から学ぶ】のページも参考にどうぞ)

◎学資保険がお勧めでない理由

学資保険もお勧めできません。その理由は「20年近く資産を拘束されること」、「20年で元本の10%程度しか増えない(0.5%/年)ので効率が悪いこと」です。

資金の拘束期間が長いのはイデコのデメリットと似ていますね。

また、返戻率が高い学資保険でも20年間でせいぜい元本の10%程度しか増えないのは、単純に投資先としてあまり魅力的ではありません。

◎おわりに

非常に長くなってしまいましたが、医師にお勧めの資産運用について紹介致しました。

長々と書きましたが、実践している方法はごくシンプルで、誰でも真似できるものです。

当記事が多忙で資産運用について悩んでいる医師の方の一助となれば幸いです。

また、現役医師にとって資産運用と同様に重要なのが「働けなくなるリスク(病気、怪我等)への対処法」です。

こちらについては「民間医局」登録を全ての現役医師にお勧めする3つの理由のページで解説していますので、現役医師の方は是非ご覧くださいね。

(*最新の投資成績や運用状況は医師がサイドFIREに至るまで【2022年6月の投資評価額:約4716万円】のページにまとめていますので参考にしてください)